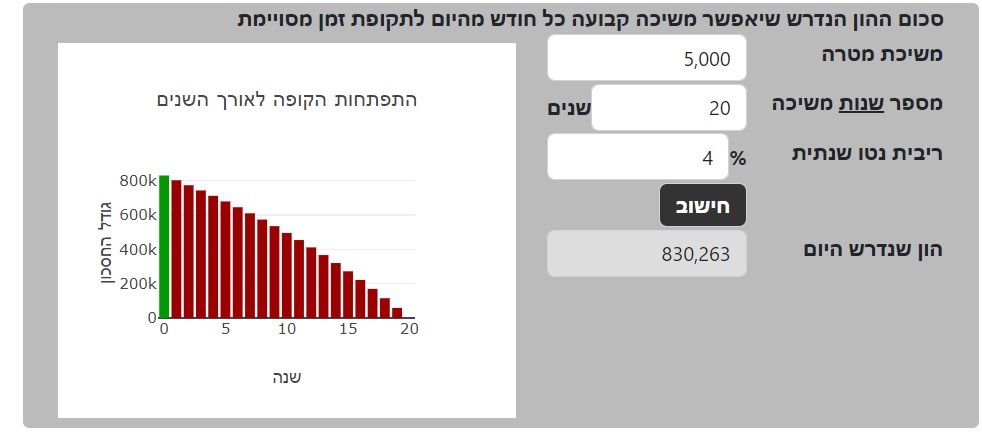

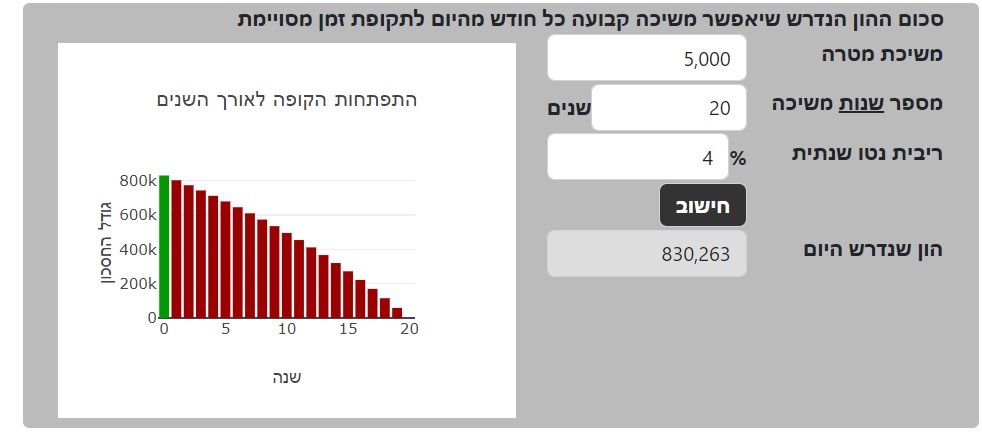

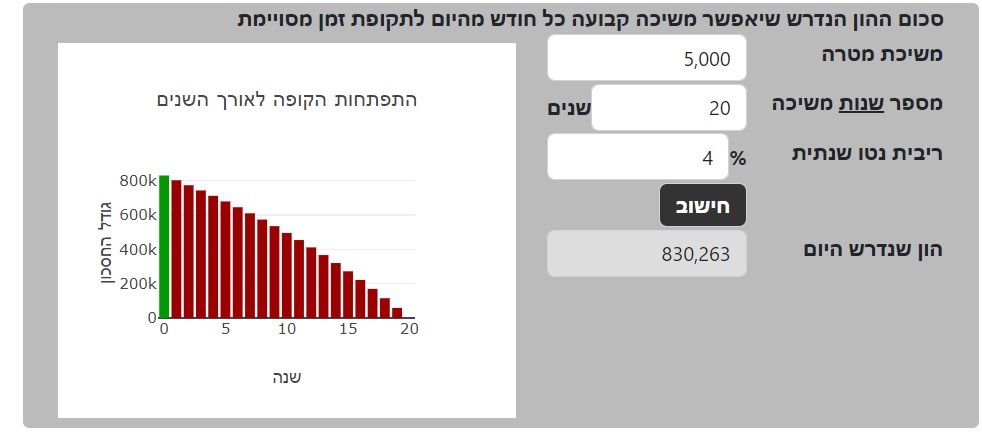

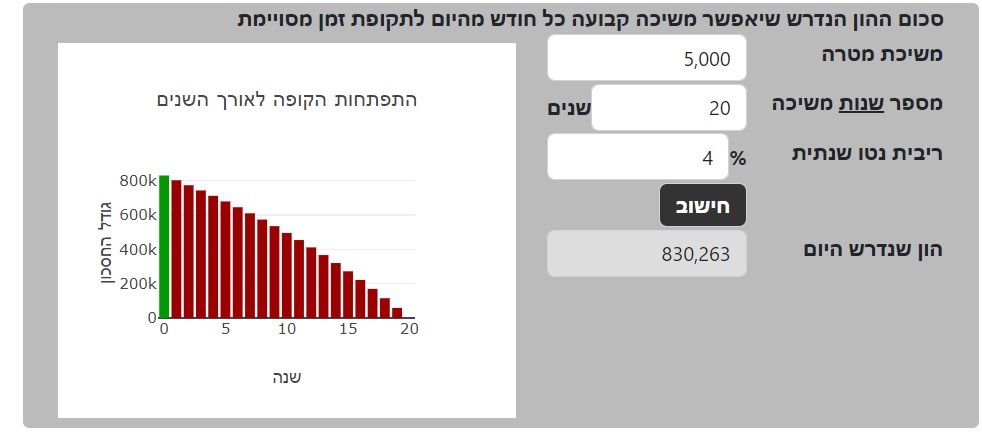

לשימוש במחשבון לחישוב סכום ההון הנדרש שיאפשר לך משיכה קבועה כל חודש לתקופת זמן מסוימת – הקליקו כאן

סכום ההון הנדרש שיאפשר לך משיכה קבועה כל חודש לתקופת זמן מסוימת

כדי לחשב את סכום ההון הנדרש שיאפשר לך משיכה קבועה כל חודש לתקופת זמן מסוימת, יש לבצע כמה חישובים פיננסיים המבוססים על מספר משתנים. הנה המדריך לביצוע החישוב:

שלבי חישוב סכום ההון הנדרש

1. קביעת סכום המשיכה החודשית:

הוצאה חודשית: חשב את סכום הכסף שאתה צריך למשוך כל חודש כדי לכסות את ההוצאות שלך.

לדוגמה, נניח שאתה צריך 10,000 שקלים לחודש.

2. הגדרת תקופת המשיכה:

משך התקופה: קבע לכמה זמן אתה מתכנן לבצע את המשיכות.

לדוגמה, אם אתה מתכנן לבצע משיכות למשך 20 שנים, זה שווה ל240 חודשים (20 שנים * 12 חודשים).

3. שיעור התשואה הצפוי:

תשואה שנתית: חשב את שיעור התשואה השנתית שאתה מצפה לקבל מההשקעות שלך.

לדוגמה, נניח שאתה מצפה לקבל תשואה שנתית של 5%.

4. חישוב סכום ההון הנדרש:

השתמש בנוסחת ערך נוכחי של אנונה (PV of Annuity) כדי לחשב את סכום ההון הנדרש.

הנוסחה היא:

\[

PV = PMT \times \left(1 (1 + r)^{n}\right) / r

\]

כאשר:

\(PV\) הוא סכום ההון הנדרש.

\(PMT\) הוא סכום המשיכה החודשית (10,000 שקלים).

\(r\) הוא שיעור התשואה החודשי (שיעור תשואה שנתי מחולק ב12).

\(n\) הוא מספר חודשי המשיכה (240 חודשים).

דוגמה לחישוב

1. סכום המשיכה החודשית (PMT): 10,000 שקלים.

2. תקופת המשיכה (n): 240 חודשים.

3. שיעור התשואה החודשי (r): 5% שנתי / 12 = 0.4167% לחודש.

חישוב:

\[

PV = 10,000 \times \left(1 (1 + 0.004167)^{240}\right) / 0.004167

\]

חישוב התוצאה:

\[

PV \approx 1,496,682 שקלים

סיכום

לכן, סכום ההון הנדרש למשיכה חודשית קבועה של 10,000 שקלים לתקופה של 20 שנים עם תשואה שנתית של 5% הוא כ1,496,682 שקלים.

ניהול תקציב בצורה יעילה במהלך הפרישה הוא קריטי להבטחת יציבות פיננסית ואורח חיים נוח. להלן מדריך מובנה לניהול התקציב שלך במהלך הפרישה:

שלבים לניהול תקציב בפרישה

1. הערכת ההכנסות

מקורות הכנסה: פרט את כל מקורות ההכנסה שלך, כולל פנסיה, ביטוח לאומי, הכנסות מהשקעות והכנסות נוספות.

תזרים מזומנים חודשי: חשב את ההכנסה החודשית הכוללת ממקורות אלו.

2. רישום הוצאות

הוצאות קבועות: צור רשימה של כל ההוצאות הקבועות שלך, כמו דיור, מזון, ביטוחים ושירותים ציבוריים.

הוצאות משתנות: רשום גם את ההוצאות המשתנות, כגון בידור, נסיעות ובריאות.

תכנון להוצאות בלתי צפויות במהלך הפרישה

הוצאות בלתי צפויות: הכן תקציב להוצאות בלתי צפויות או מקרי חירום.

3. בניית תקציב מאוזן

השוואת הכנסות והוצאות: ודא שההכנסות שלך מכסות את כל ההוצאות. אם ההוצאות גבוהות מההכנסות, יש לבדוק איך ניתן לצמצם אותן או להגדיל את ההכנסות.

חיסכון חודשי: שקול להמשיך לחסוך חלק מההכנסה שלך למצבי חירום או הוצאות עתידיות בלתי צפויות.

4. ניהול חובות

סילוק חובות: התחל בתשלום חובות קיימים והימנע מצבירת חובות חדשים.

תכנון מימון: השתמש במכשירי מימון עם ריבית נמוכה לניהול חובות קיימים.

5. מעקב ובקרה

מעקב חודשי: עקוב אחרי ההוצאות וההכנסות שלך על בסיס חודשי והשווה אותן לתקציב.

התאמות תקופתיות: עדכן את התקציב שלך לפי הצורך כדי לשמור על איזון פיננסי.

6. תכנון לטווח ארוך

השקעות פנסיוניות: ודא שההשקעות שלך מותאמות לצרכים ולאופק ההשקעה שלך.

ביטוחים: וודא שיש לך כיסוי ביטוחי מתאים, במיוחד בתחום הבריאות והסיעוד.

7. מיצוי הטבות והנחות

הטבות לגמלאים: חפש ניצול של הטבות והנחות המיועדות לגמלאים, כמו הנחות בתחבורה ציבורית, תעריפים מוזלים על שירותים ועוד.

תוכניות ממשלתיות: בדוק זכאות לתוכניות סיוע ממשלתיות המיועדות לגמלאים.

8. ייעוץ מקצועי

יועץ פיננסי: שקול לפנות לייעוץ פיננסי מקצועי לניהול השקעות, תקציב ופרישה.

תכנון מס: היעזר ביועץ מס לניצול הטבות מס ודרכים חוקיות להקטין את תשלומי המס.

אסטרטגיות לתכנון הוצאות בלתי צפויות

תכנון להוצאות בלתי צפויות במהלך הפרישה הוא חיוני לשמירה על יציבות פיננסית ולמניעת לחצים כלכליים. הנה מדריך מובנה לתכנון הוצאות בלתי צפויות:

1. בניית קרן חירום

קביעת סכום החירום: הכנס לקרן החירום סכום כסף שמספיק לכסות לפחות 612 חודשים של הוצאות מחיה. סכום זה יאפשר לך להתמודד עם הוצאות בלתי צפויות כמו תיקוני רכב, עלויות רפואיות או תיקוני דירה.

נזילות הקרן: ודא שהכספים בקרן החירום נזילים וניתן לגשת אליהם בקלות בעת הצורך, כמו חשבון חיסכון נגיש או פיקדון קצר מועד.

2. ניהול סיכונים וביטוחים

ביטוח בריאות: ודא שיש לך ביטוח בריאות מקיף המכסה טיפולים רפואיים, אשפוזים ותרופות.

ביטוח סיעודי: שקול לרכוש ביטוח סיעודי המכסה טיפול סיעודי במקרים של צורך בסיוע יוםיומי.

ביטוח דירה ורכב: ודא שיש לך ביטוח מתאים למקרי נזק לרכב או לדירה.

3. תכנון פיננסי לטווח ארוך

השקעות מניבות: השקיע בחשבונות או נכסים שמניבים הכנסה פאסיבית כמו דיבידנדים או השכרת נכסים. הכנסות נוספות אלו יכולות לכסות הוצאות בלתי צפויות.

ניהול תיק השקעות: שמור על תיק השקעות מגוון שכולל נכסים שונים כמו מניות, אג"ח ונכסי נדל"ן. הגיוון יסייע במזעור הסיכון.

4. מעקב ובקרה תקופתית

בחינת תקציב: בצע מעקב חודשי או רבעוני אחר התקציב שלך והתאם אותו לפי הצורך. ודא שאתה עומד ביעדי החיסכון שלך ושיש לך מספיק כסף לכיסוי הוצאות בלתי צפויות.

התאמות לפי הצורך: היה מוכן לבצע התאמות בתקציב ובתיק ההשקעות בהתאם לשינויים כלכליים או אישיים.

5. הכנה משפטית

צוואות והנחיות מקדימות: ודא שיש לך צוואה מעודכנת והנחיות מקדימות למקרה של אירוע רפואי בלתי צפוי. זה יקל על הקרובים שלך בניהול ההוצאות וההחלטות במקרה חירום.

ייפוי כוח רפואי וכלכלי: קבע ייפוי כוח למישהו מהימן שיקבל החלטות רפואיות או פיננסיות עבורך במקרה שלא תהיה מסוגל לכך.

דוגמא להקצאת תקציב לחירום

קטגוריה סכום חודשי (שקלים)

הכנסות

פנסיה 8,000

ביטוח לאומי 3,000

הכנסות מהשקעות 2,000

סה"כ הכנסות 13,000

הוצאות

דיור 4,000

מזון 2,000

בריאות 1,500

ביטוחים 1,000

שירותים ציבוריים 1,000

בידור 1,000

הוצאות בלתי צפויות 500

סה"כ הוצאות 11,000

יתרה לחיסכון 2,000

צעדים לפעולה מיידית

1. הקמת קרן חירום: פתח חשבון חיסכון נפרד והתחל להפקיד אליו סכום קבוע מדי חודש.

2. בדיקת ביטוחים: סקור את פוליסות הביטוח שלך ועדכן אותן במידת הצורך.

3. התייעצות עם יועץ פיננסי: פנה לייעוץ מקצועי לבניית תוכנית פיננסית מותאמת אישית.

לשימוש במחשבון לחישוב סכום ההון הנדרש שיאפשר לך משיכה קבועה כל חודש לתקופת זמן מסוימת – הקליקו כאן

לקבלת ההחלטה יש חשיבות רבה. מומלץ להתייעץ איתנו לפני קבלת ההחלטה .